什么是RRSP?

RRSP 是注册退休储蓄账户Registered Retirement Savings Plan的缩写。是在联邦政府注册的储蓄投资账户,目的是为自己的退休金提供补充。购买RRSP的主要目的是延税和节税。当年购买RRSP的金额会从总收入中减掉,从而降低了应纳税收入。从RRSP账户中取钱时会计入当年收入,将会按照当年个人边际税率纳税。因为大多数人退休后收入会大大低于工作时的收入,所以在取出RRSP时是在较低的税阶纳税,从而达到延税节税的目的。

什么人可以买?

只要上一年有Earned Income,或者有以前积累的RRSP额度,年龄不超过71岁的税务居民都可以买RRSP。这里要提醒一下刚登陆成为税务居民的新移民,登陆第一年是没有RRSP额度的。

…………我是广告…………

…………我是广告…………

能买多少RRSP?

每年能购买的RRSP是有限额的。这个额度是上一年的Earned Income 挣得的收入的18%,最高不能超过当年规定的最高值(2021年最高是$27,830),再减去T4 表上的Pension Adjustment 得到的就是当年的额度。当年的额度用不完的可以累积到以后的年份使用。Earned Income 挣得的收入包括以下这些收入:

· 工薪族上班的工资收入

· 自雇人士的净收入

· 房租收入

· 离婚后收到的赡养费

· 版权收入

· 残障人士收到的CPP/QPP福利

其实最简单的办法就是看每年报完税后税局给的Notice of Assessment,上面会明确的告诉你当年还可以买多少RRSP。税局允许超额供款最多$2,000而不产生罚金,如果超额供款超过$2,000,罚金是每月超额的部分的1%

什么时候买?

每年的3月到次年的前60天购买的RRSP都可以算作当年的RRSP供款来抵减当年的收入。假如你想向RRSP供款用于抵减2020年的应纳税收入, 2020年3月2日以后,到2021年 3月1日期间的RRSP供款都可以用于2020年度的税务抵减。也就是说,2020年度的RRSP 供款截至日期是2021年3月1日。

如何有效利用RRSP减税延税?

1. 当年贡献的RRSP不一定要全部用来抵减当年的收入,如果当年收入不是很高,可以留作以后的年份才用。

2. 对于想购买第一套自住房的人可以充分利用RRSP首次购房贷款计划(Home Buyers Plan)。每个人可以最高借出$35,000元用于首套自住房的首付款,配偶双方总共可以借出$70,000。如果想使用HBP借款,RRSP 账户中的钱必须要存够至少90天。从借款后的第二年开始要分15年归还借款,否则每年会将借款额的1/15计入当年的收入中。

3. 虽然很多人都有额度购买RRSP,但不是每人都适合购买。通常来讲,收入在$42,000以下的人因为已经处在最低的税阶,购买RRSP的意义不大,这时应该优先考虑免税储蓄账户TFSA(本文的后半部分会介绍)

4. 如果家庭收入不高并且有孩子的情况下,适量购买RRSP虽然不能起到大幅节税的目的,但是可以有效降低家庭应纳税收入,从而可以大幅增加可以享受的福利比如:儿童福利金,托儿补助等等。这个策略特别适合孩子比较多的家庭,建议这样的家庭在购买RRSP之前咨询会计师以便制定更好的税务计划。

5. 善用RRSP贷款。如果想要给RRSP供款,但是手头现金不足,可以考虑RRSP贷款。每年年初RRSP购买的高峰季节,很多金融机构都会推出RRSP贷款。一般RRSP贷款的利率都不高,目前大多数银行RRSP贷款利率甚至不到3%。

6. Spousal RRSP 配偶RRSP供款。因为自2007年起允许退休的配偶间平分退休金,已经没有必要利用Spousal RRSP来平衡退休后的收入了。但是以下几种情况下仍然可以可以充分利用Spousal RRSP:

-

提前退休的情况。因为必须年满65岁才可以平分退休收入,如果打算在65岁前退休,Spousal RRSP可以做到提前分配退休收入到底收入配偶一方。

-

想要利用HBP借款购买首套房的。如果一方收入高,一方收入低或没有收入,Spousal RRSP可以让低收入一方也有足够的RRSP可以借款出来。

-

低收入的一方计划暂时不工作一段时间。不工作的一方可以从RRSP里提款,因为没有其他收入,所以交的税很少甚至不交税,从而实现了提前分配收入的目的。

这里要特别强调一点就是,适用于Spousal RRSP的“三年归属”原则(Attribution rules)。如果要从Spousal RRSP中提款,那么供款一方的配偶不能在当年以及前两年的时间里向任何Spousal RRSP 账户供款。否则从Spousal RRSP取出的收入还是要算到供款一方的头上。举个例子:如果一方配偶想在2021年中从Spousal RRSP中提款,那么另一方配偶要保证在2021,2020,2019年的三年时间里不能向Spousal RRSP 供款。否则取款方配偶取出的数额将算作原供款方配偶2021年的收入。

什么是TFSA?

TFSA是联邦政府在2009年推出的一个旨在帮助加拿大家庭储蓄而提供的税务优惠计划。和RRSP不同的是,TFSA供款的金额是不能做税前抵减的,也就是说要用税后的钱供款,而账户中产生的任何收益都是完全免税的,取出时也不计入当年的收入。与RRSP相比较,TFSA可以说是一个真正意义的免税投资工具。

什么人可以向TFSA供款?

和RRSP 不一样的是TFSA不需要有挣得的收入,只要年满18岁的税务居民都可以向TFSA账户供款。新移民登陆成为税务居民的当年就会产生TFSA的供款额度。

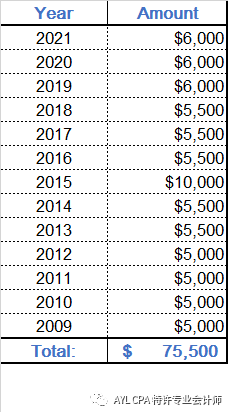

能存多少TFSA?

自从2009年推出以来,不同年份的额度有所变化,每年没用完的额度可以累积到以后的年份使用。TFSA超额供款的罚金是每月超过限额部分的1%。加拿大税务局是监督审计TFSA账户的机构。下面的表格列出了自2009年以来截至到2021年的TFSA供款额度

什么时候存TFSA?

因为不存在抵减收入的问题,所以只要有额度,随时都可以向TFSA账户供款。

TFSA账户有哪些特点?

-

TFSA与RRSP相比较最大的特点就是灵活。对账户资金的用途,供款和取款的时间都没有限制。

-

TFSA (Tax Free Saving Account) 免税储蓄账户,虽然名字叫做储蓄账户,但是投资工具不是仅仅局限于储蓄计划(Savings plans)和担保投(GIC), TFSA 还可以投资共同基金Mutual fund,交易所交易基金ETF,还有股票,期货,期权等等。TFSA也可以投资国外的股票和基金,但是在收到国外股票基金派息时可能会被所在国征税。

-

TFSA 账户中的收益是真正的免税,从TFSA账户中取款不会影响任何政府福利,所以TFSA账户是中低收入家庭应该首先考虑的投资工具。

-

不像RRSP账户TFSA账户没有年龄限制。RRSP账户在年满71岁时就必须注销,账户中的资产会强制转到RRIP(Registered Retirement Income Fund) 注册退休收入基金中,每年最少要提取7.4%左右计入当年收入。

-

TFSA 账户投资产生的亏损可能导致永久失去这部分TFSA供款空间。所以在选择TFSA投资产品时需要谨慎。

看到这里可能很多人会问,说了这么多,RRSP和TFSA 到底该买哪个好?这个问题还真没有统一的答案,因为每个家庭的情况都不同,要具体问题具体分析。笔者根据多年从事税务工作的经验,结合RRSP和TFSA的特点,简单的和大家分享几点个人的心得。

-

RRSP 投资更适合高收入的人士,特别是边际税率在40%以上的人士,一定要充分利用RRSP额度。

-

低收入人士可以策略性的买RRSP,从而提高儿童福利金,托儿补助,联邦和安省的销售税退税等福利

-

TFSA 和RRSP配合使用。特别是刚登陆的新移民,可能头几年处在适应期,收入不是很高。这时可以优先考虑向TFSA账户供款。等过几年工作生活稳定了,收入也高了,同时也积累了一定的RRSP供款空间,这时如果手头余钱不足可以从TFSA账户中提款向RRSP账户供款,这样可以不占用太多资金的情况下达到最大限度节税的目的。

-

每个家庭都应该有一个可以随时支取的应急基金Emergency fund 以备不时之需。TFSA账户因为其灵活性,TFSA的高息储蓄账户特别适合作为家庭的应急基金储蓄。

-

对于初入职场的年轻人,这时收入可能不是很高,但是以后收入会有比较大的提升,对于风险的承受能力相对比较高。可以优先考虑用自己管理的TFSA账户投资一些股票,债券,交易所交易基金ETF,共同基金等高收益高回报的投资产品。

-

对于退休和即将退休的人士,这时向RRSP供款意义不大,可以将TFSA作为一个免税的投资工具和收入来源。

-

TFSA账户的收益是完全免税,所以特别适合投资一些有稳定分红的股票和基金。

-

尽量不要用TFSA账户投资高分红美股或美国的基金。美国政府会对外国投资者持有的股票和基金的分红收取15%的Withholding tax,加拿大人的TFSA也不能例外。如果要投资美国股票基金可以用RRSP账户,因为美加间的税务协议,RRSP账户中的投资是不需要Withholding tax的。

-

从TFSA账户取款时可以在下一年度释放出等额的TFSA供款空间(总供款空间不超过当年的累积最高供款额度)。这一点和RRSP有很大不同,RRSP一旦供款,供款空间就永久消失了。

-

因为TFSA账户收益是完全免税的,TFSA 账户不可以用来做高频的股票交易,特别是有金融投资背景的专业人士,利用TFSA进行高频投机交易,CRA将会对账户中的收益按商业收入征税。

-

TFSA不能投资外国的私人公司。此种情况通常发生在原本投资的海外上市公司股票退市,变成了私人公司。如遇到这种情况要及时将不合规的投资取出,以免被罚款。

以上只是抛砖引玉给大家介绍RRSP和TFSA投资的一些小技巧。每个家庭的情况千差万别,家庭财务税务计划是比较复杂的,最好咨询专业会计师和理财顾问。

AYL CPA 特许专业会计师事务所是为大多地区的小微型企业,个人和家庭提供税务,财务和咨询服务的会计事务所。我们长期专注服务于小微企业和家庭。通过我们的服务,帮助您的家庭或企业早日达到财务目标。

地址:3660 Midland Ave, Suite 326,Toronto, ON M1V 0B5

Tel: 647-613-7966

Email: info@aylcpa.ca

…………我是广告…………

…………枫华传媒集团推广…………